Die betriebliche Altersvorsorge (bAV) ist ein wichtiger Baustein, um die finanzielle Lücke zwischen dem letzten Gehalt und der gesetzlichen Rente zu schließen. Dennoch besteht häufig Unsicherheit darüber, wann und wie die Auszahlung abläuft und welche Steuern und Sozialabgaben auf die Betriebsrente zukommen.

Inhaltsverzeichnis

ToggleIn diesem Beitrag erhalten Sie einen umfassenden Überblick über die verschiedenen Auszahlungsoptionen und erfahren, welche Abzüge bei der Betriebsrente Auszahlung anfallen.

So sind Sie optimal vorbereitet, um Ihre Rente zu planen und Stolperfallen zu vermeiden.

Alles Wissenswerte im Überblick

• baV Auszahlungszeitpunkt: Üblicherweise zum Rentenbeginn; vorzeitige Varianten sind nur in Ausnahmefällen vorgesehen.

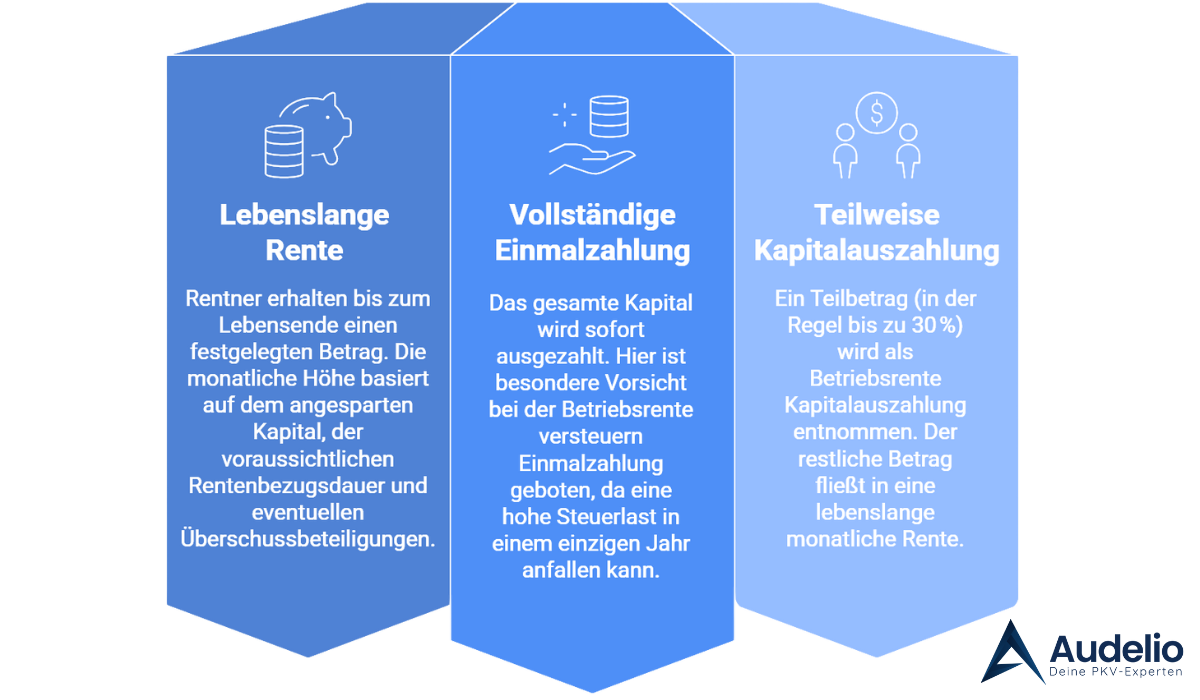

• Auszahlungsformen: Wahl zwischen lebenslanger monatlicher Rente, Einmalzahlung oder Teilkapitalauszahlung.

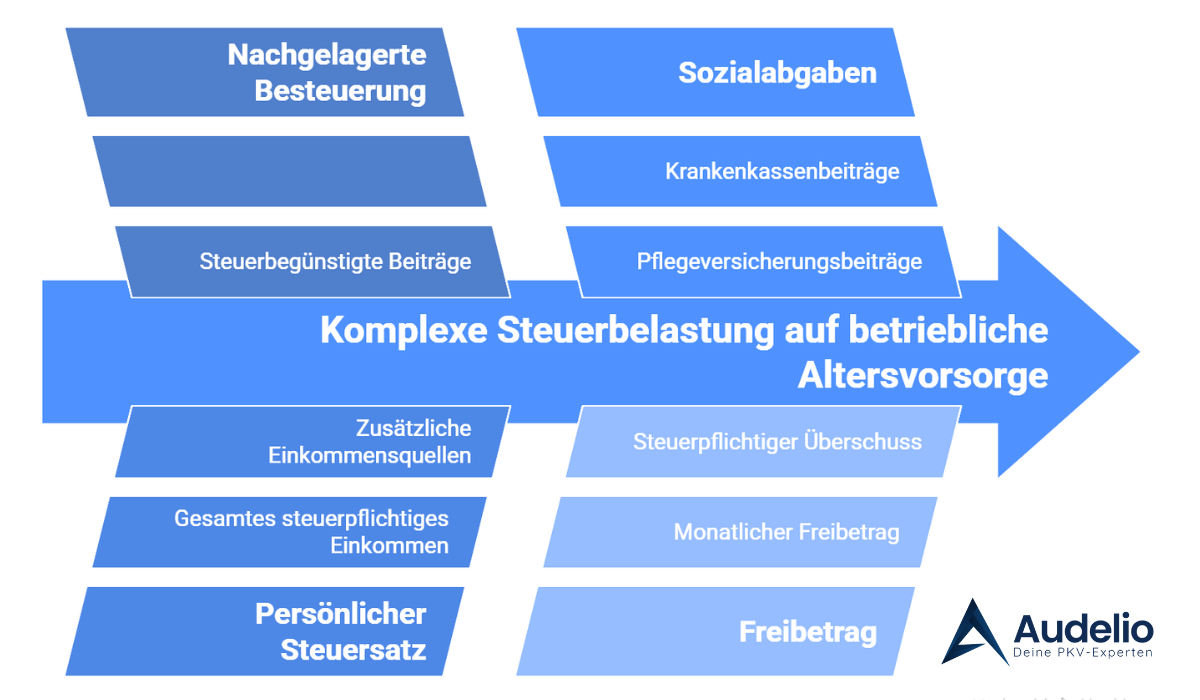

• Steuern: Die bAV unterliegt der nachgelagerten Besteuerung; die konkrete Höhe orientiert sich am persönlichen Einkommensteuersatz.

• Sozialabgaben: Auf die Betriebsrente fallen Beiträge zur gesetzlichen Kranken- und Pflegeversicherung an, oft gibt es jedoch Freibeträge.

• Finanzielle Vorteile: Arbeitgeberzuschüsse und steuerliche Entlastungen in der Ansparphase können die späteren Abgaben teilweise kompensieren.

• Individuelle Beratung: Expertentipps und online verfügbare Rechner helfen, die sinnvollste Auszahlungsstrategie festzulegen.

Betriebliche Altersvorsorge Steuer – worauf sollten Rentner achten?

Das bedeutet, dass während der Ansparphase zwar Steuern und Sozialabgaben reduziert werden, dafür aber in der Rentenphase entsprechende Abzüge erfolgen. Gerade bei einer Betriebsrente Einmalzahlung wirkt sich die Steuerprogression häufig stärker aus, als bei monatlichen Teilbeträgen. Prüfen Sie deshalb alle Varianten, bevor Sie eine endgültige Entscheidung treffen. In manchen Fällen (etwa bei bestimmten Pensionskasse vor 2005 steuerfrei-Regelungen oder sehr geringen bAV-Beträgen) kann es Ausnahmen geben, doch grundsätzlich gilt: Lesen Sie: PKV im Alter – was Sie wissen sollten als Leitfaden Tatsächlich lässt sich die exakte Steuerbelastung nur individuell ermitteln, weil persönliche Faktoren (Einkommen, Steuerklasse, Kirchensteuerpflicht etc.) eine große Rolle spielen. Dennoch lassen sich einige generelle Grundsätze nennen: . Wer seine Betriebsrente in Höhe von beispielsweise 40.000 Euro auf einen Schlag erhält, muss im Jahr der Auszahlung das gesamte Kapital versteuern und unterliegt womöglich dem Spitzensteuersatz. Zusätzlich fallen Beiträge zur gesetzlichen Krankenkasse und Pflegeversicherung an, die sich so berechnen, als wäre das Kapital auf zehn Jahre verteilt worden. Dies führt oft zu einer höheren Belastung als bei einer lebenslangen Rente. Schritt für Schritt: So gelingt die Auszahlung Ihrer betrieblichen Altersvorsorge Um die betriebliche Altersvorsorge Steuer und weitere Abzüge besser einzuschätzen, empfiehlt sich ein systematisches Vorgehen. Nachfolgend einige Schritte, die Sie bei einer Auszahlung betrieblicheWarum wird die betriebliche Altersvorsorge Steuer erhoben?

Wichtige Punkte, die Sie kennen sollten:

Wann erfolgt die bAV-Auszahlung und welche Optionen haben Rentner?

Drei gängige Auszahlungsvarianten:

1. Lebenslange monatliche Rente

2. Vollständige Einmalzahlung

3. Teilweise Kapitalauszahlung

Wie hoch fällt die Steuerlast bei der bAV-Auszahlung aus?

1. Nachgelagerte Besteuerung:

2. Persönlicher Steuersatz:

3. Sozialabgaben:

Themenbereich

Was Sie beachten sollten

1. Unterlagen prüfen

• Vertragsbedingungen der bAV (z. B. Direktversicherung, Pensionskasse) rechtzeitig durchsehen

• Klären, wann die Betriebsrente ausgezahlt wird und ob Kapitalwahlrecht besteht

2. Steuerliche Situation analysieren

• Monatliche Rente vs. Einmalzahlung auf Steuerklasse und Steuersatz prüfen

• Online-Rechner oder bAV-Tools nutzen für erste Vergleichswerte

3. Sozialabgaben kalkulieren

• Prüfen, ob die monatliche Leistung über dem Freibetrag liegt

• Doppelverbeitragung (AN + AG-Anteil) bei älteren Verträgen bedenken

4. Auszahlung verschieben?

• Vorverlegte Auszahlung (z. B. vor Rentenbeginn) kann steuerlich nachteilig sein

• Auszahlungszeitpunkt ggf. auf nach Erwerbsende verschieben

5. Individuelle Beratung nutzen

• Steuerberater oder bAV-Experten einbeziehen

• Vermeidung teurer Fehlentscheidungen (z. B. unnötig hohe Steuerlast)Vor- und Nachteile verschiedener Auszahlungsformen

Ob Sie die bAV als Einmalzahlung oder lieber als monatliche Leistung beziehen, sollten Sie gut abwägen. Jede Auszahlungsform hat Vor- und Nachteile, die sich auf die betriebliche Altersvorsorge Steuer auswirken können.

| Auszahlungsform | Vorteile | Nachteile |

|---|---|---|

| Monatliche Rente | • Regelmäßiges Einkommen bis zum Lebensende • Geringeres Risiko hoher Steuerprogression • Gut planbar und stabil im Alltag |

• Kapital kann bei Tod verfallen (ohne Hinterbliebenenregelung) • Höhere Kosten durch lebenslange Rentenzahlung |

| Einmalige Kapitalauszahlung | • Hohe Liquidität auf einen Schlag • Möglichkeit zur Schuldentilgung oder größeren Anschaffungen • Flexible Weiteranlage (z. B. ETFs, Immobilien) |

• Höhere Steuerlast durch Steuerprogression • Krankenkassenbeitrag wird auf 10 Jahre angerechnet • Risiko des schnellen Kapitalverbrauchs |

| Kombilösung (Teilkapitalauszahlung) | • Geringere Steuerlast als bei Volleinmalzahlung • Kleinere, aber verlässliche monatliche Rente • Flexibler Zugriff auf Teilkapital |

• Komplexere Besteuerung (z. B. bei bAV) • Möglicherweise höhere Verwaltungskosten je nach Tarif |

Audelio – Ihr verlässlicher Experte für Versicherung und Vorsorge

Als unabhängige Versicherungsmakler erarbeiten wir maßgeschneiderte Lösungen, die ganz auf Ihre persönlichen Anforderungen ausgerichtet sind.

Ob Altersvorsorge oder Absicherung in verschiedenen Lebensphasen – wir sorgen dafür, dass Sie optimal vorbereitet in die Zukunft blicken können. Profitieren Sie von unserer langjährigen Expertise in den Bereichen PKV und Vorsorge.

Unabhängig davon, wo Sie sich befinden: Wir sind stets erreichbar – per Telefon oder online – und begleiten Sie bei allen Anliegen rund um Ihre Versicherungen.

Fazit: Sorgfältige Planung zahlt sich aus

Die betriebliche Altersvorsorge Steuer spielt bei der Rentenauszahlung eine entscheidende Rolle. Weil Steuern und Sozialabgaben nachgelagert anfallen, kann die effektive Betriebsrente Auszahlung oft niedriger sein als erwartet.

Allerdings wird dies durch Steuervorteile und Arbeitgeberzuschüsse in der Ansparphase teilweise ausgeglichen. Rentner sollten daher alle Optionen, von der Betriebsrente Einmalzahlung bis zur monatlichen Rente, sorgsam prüfen und die individuelle Steuerbelastung kalkulieren.